賃貸管理コラム

中古アパート経営は、新築よりも安く始められる一方で空室リスクや修繕費がかさみやすいなどの心配もあるため、成功するには事前の勉強が欠かせません。

中古アパート経営のメリット・デメリット、失敗しやすいケースとその対策、さらに中古アパート経営の始め方まで分かりやすく解説します。

中古アパート経営とは、新築よりも安価な中古アパートを購入し、家賃収入を得る不動産投資の方法です。

新築アパートに比べて初期費用を抑えやすく、利回りを高めやすいのが特徴です。利回りとはアパート購入金額に対する収益の割合のことで、利回りが高いほど初期投資を早く回収できます。

特に「初期投資をできるだけ抑えたい人」や「高利回りに挑戦したい人」、そして収益改善の工夫を楽しめる「経営感覚を持った人」に向いています。

一方で、自己資金が極端に少ない人には不向きな面もあります。新築物件と比べると老朽化による修繕費などのコストも発生しやすく、現金が必要な場面が出てくるためです。

しかし、こうした問題は、事前に資金計画を練ることで十分にカバーできます。実際に、アパートオーナーの所得水準は年々上昇しており、うまく経営すれば堅実な資産形成につながる可能性が高いといえます。

また、中古アパート経営には空室リスクもありますが、工夫次第でリスクを抑えることが可能です。

次から、実際のオーナー年収のデータや経営リスクとその対策について詳しく見ていきましょう。

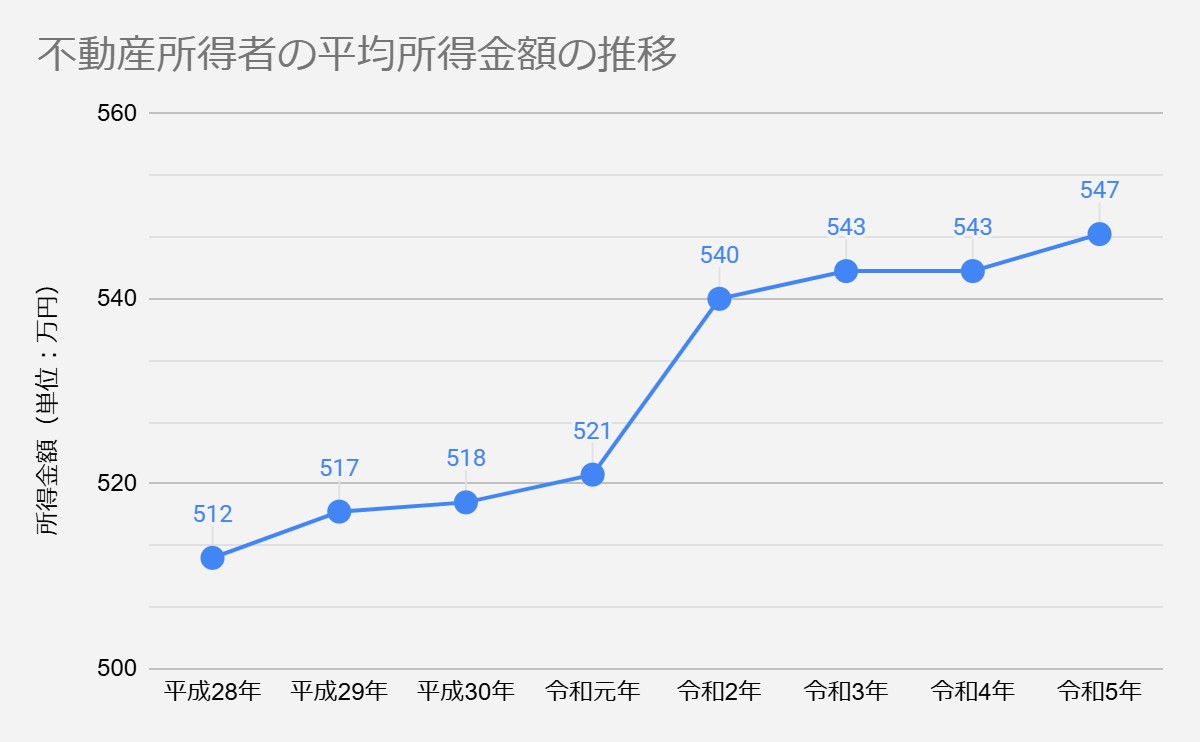

国税庁の「申告所得税標本調査」によると、令和5年(2023年)の不動産所得者の平均所得は547万円となっています。

過去からの推移を見ても、不動産所得は年々少しずつ増加しているのが分かります。

国税庁|申告所得税標本調査結果(第22表)所得者区分別の平均所得金額及び平均税額の累年比較

を元に作成

この金額を見て、「会社員を辞めても生活できるのでは?」と感じた人がいるかもしれません。

しかし、この平均所得のみでフルリタイアするのは難しいでしょう。

その理由は、不動産所得が

不動産所得 = 総収入金額 - 必要経費

で計算されるためです。

必要経費には修繕費や固定資産税は含まれますが、ローン返済額は入っていません。

つまり、この金額から借入金の返済額を差し引いた残りがオーナーの手取り額になるということです。

この点を踏まえると、多額の借入が必要な新築アパートよりも初期投資を抑えられる中古アパートのほうがリスクを抑えやすいといえます。

まずは会社員としての安定収入を確保しながら、副業として中古アパート経営を始めてみるのがおすすめです。

参考:

No.1370 不動産収入を受け取ったとき(不動産所得)|国税庁

No.2210 必要経費の知識|国税庁

中古アパートのデメリットは、新築に比べて見劣りしやすいことです。そのため、入居希望者が集まりにくく、空室の期間が長引くリスクがあります。

ただし、このリスクは、よい管理会社を選べば十分回避可能です。

実力のある管理会社は、エリアの需要に応じた適切な家賃設定や効果的な入居者募集で、空室を早く埋めるノウハウを持っています。

入居者からの問い合わせやトラブルへの対応もスピーディーなので、入居者の満足度が高まり、結果的に長く住んでもらいやすくなるでしょう。

さらに、必要に応じてリフォームや人気の設備導入を提案してくれる会社なら、築年数のハンデを補うことが可能です。

実際に管理会社を選ぶときは、まずは管理物件の入居率をチェックしてください。

また、管理物件の数も大切なポイントです。強引な営業などを行わずにたくさんの物件を任されている会社は、それだけ地域に信頼されているからです。

加えて、管理物件の数が年々増えている会社であれば、オーナーの信頼を着実に積み重ねているといえます。

ここでは、中古アパート経営で多くの人がつまずきやすいポイントと、その解決策を紹介します。

具体的には、

の3つです。

事前にどんな失敗が起こりやすいのかを知ることで、堅実なアパート経営につなげましょう。

中古アパート経営で重要なのは「立地」です。建物はリフォームや修繕である程度改善できますが、立地だけは変えられません。

そのため、駅から遠いなど立地を見誤ると空室が増え、経営が行き詰まる危険があります。

また注意したいのは、立地と建物(間取り)の相性です。例えば学生の多いエリアで3LDKや4LDKといったファミリー向け物件を購入しても、需要が少ないため入居者募集に苦労してしまいます。

さらに、その地域の人口動向も必ず確認しておきましょう。

「人口が多く、物件数が少ないエリア」であれば高い入居率を期待できますし、「競合物件が多いが人口も多いエリア」であれば、家賃を適正に設定することで入居者を確保できます。

一方、人口減少が続くエリアでは需要が先細り、経営がますます厳しくなる可能性が高いでしょう。

こうした失敗を防ぐには、購入前の徹底したリサーチが欠かせません。不動産会社へのヒアリングや賃貸ポータルサイトでの家賃相場・空室率のチェックに加え、できれば現地を訪れて自分の目で周辺環境を確認することをおすすめします。

また、自己資金を全く用意せずにフルローンで始めることも失敗の原因になります。

フルローン自体は不可能ではありませんが、手元資金がないと修繕費などの突発的な支出に対応できません。実際に、購入から数カ月で雨漏りが発生し、修繕費に追われて経営が立ち行かなくなった事例もあります。

加えて注意すべきなのが、返済期間中の税金です。アパートローンは建物の法定耐用年数に合わせて組むのが一般的で、この期間は減価償却による節税効果を得られます(※)。

しかし、耐用年数を過ぎると減価償却ができなくなり、税負担が急に重くなる点は見落とされがちです(住宅ローン控除が終了した後に家計の負担が増すイメージです)。

こうした失敗を防ぐためには、以下のポイントを押さえることが大切です。

資金計画を甘く見積もると、後で取り返しのつかない状況に陥ります。長期的な視点で、余裕ある返済計画を立てましょう。

※注=法定耐用年数とは、建物などの資産がどのくらいの期間使えるか国が定めている年数のことで、税金を計算するために使われます。

建物は時間が経つにつれて古くなり、価値が下がっていきます。その価値の目減り分を、毎年少しずつ経費として計上できる税務上の仕組みを減価償却といいます。

多くのオーナーはアパート管理を管理会社に委託しますが、この管理会社選びで失敗するケースも見られます。例えば管理会社の対応が遅かったりずさんだったりすると、クレームや退去につながって空室リスクが高まります。

また、管理手数料ばかり取られて実際の業務が不十分な会社を選んでしまうと、経営効率が大きく下がってしまいます。

さらに、修繕やリフォームを管理会社任せにすると、相場より高い工事に気づかないケースもあります。

こうした失敗を防ぐためには、以下のポイントを意識しましょう。

管理を委託したからといって、丸投げにしてしまうのは危険です。信頼できる管理会社を選びつつ、オーナー自身も経営者の視点を持ち続けることが大切です。

中古アパート経営に興味があっても、「実際にどうやって始めればいいのか」「いくらくらい資金が必要なのか」と疑問に思う人は多いでしょう。

このパートでは、

について解説します。

全体の流れを知り、必要な資金感を把握しておきましょう。

中古アパート経営を始めるための、一般的な流れを解説します。

まず、「なぜ中古アパート経営をするのか」をはっきりさせましょう。

現在の副収入を得たいのか、老後の資産を準備したいのか、税金対策をしたいのかなど、目的によって適した物件のタイプや場所、資金計画が変わってきます。

次に、自己資金を用意しましょう。

物件価格の約10%〜30%の自己資金を用意することが一般的な目安です。これが融資を受ける際の信用にもつながります。

予算に合わせて購入可能な中古アパートを探しましょう。

はじめは不動産サイトで相場感や基礎知識をつかみ、その後、不動産会社に相談して具体的な候補を絞ります。

気になる物件があれば現地に足を運び、立地や建物の状態を確認します。

また、修繕履歴や入居者の滞納状況なども、不動産会社を通じてチェックしましょう。

物件を購入する前に、家賃収入、ローン返済、管理費・修繕費・税金などの経費を含めた収支計画を作り、ビジネスとして成立するかどうか検証します。

空室リスクや将来の家賃下落も加味し、手堅い数字でシミュレーションすることが大切です。

気に入った物件が見つかれば、価格交渉やローン審査を経て売買契約を結びます。

購入時には、手付金や仲介手数料、登記費用などの諸費用も必要になるため、あらかじめ予算に組み込んでおきましょう。

購入後は管理会社と契約を結び、入居者募集をスタートします。

管理内容や手数料だけでなく、担当者の対応や信頼性も会社選びのポイントです。

長期的なパートナーになるため、安心して任せられる会社を選びましょう。

中古アパート一棟の価格は、立地・規模・築年数によって大きく変わります。地方エリアでは数千万円程度、首都圏や都市部では1億円以上になることも。

売り出し中の物件金額については不動産ポータルサイト、あるいは各都道府県の宅地建物取引業協会が運営するサイトから簡単に確認できます。

初めての中古アパート購入なら、数千万円クラスの小規模アパートを選ぶのがおすすめです。

例えば3,000万円の中古アパートなら、自己資金1割と見て、300万円ほどで購入できるケースもあります。

まずは無理のない資金計画でスタートし、運営の経験を積んでから規模を広げていくのが安心です。

信頼できる不動産会社と相談しながら、堅実に進めていきましょう。

ピックアップコラム